Sự kết hợp giữa lực cầu suy yếu, lạm phát tăng, gánh nặng nợ và chi phí đi vay tăng vọt sẽ tạo nên gánh nặng mà các doanh nghiệp không khỏe mạnh khó có thể chịu đựng nổi.

Theo Bloomberg, làn sóng phá sản đang dâng lên trên toàn thế giới. Ở một số nước, số lượng doanh nghiệp phá sản đã lên đến mức chưa từng thấy kể từ sau khủng hoảng tài chính 2008. Tồi tệ hơn, có lẽ đây mới chỉ là khởi đầu.

1 thập kỷ tiền rẻ đã khiến lãnh đạo các doanh nghiệp và nhà quản lý quỹ thiếu đi nhạy cảm và quên đi sự thật sau bùng nổ bao giờ cũng là suy thoái. Giờ đây, sự kết hợp giữa lực cầu suy yếu, lạm phát tăng, gánh nặng nợ và chi phí đi vay tăng vọt sẽ tạo nên gánh nặng mà các doanh nghiệp không khỏe mạnh khó có thể chịu đựng nổi.

Nhiều nơi lập kỷ lục về phá sản

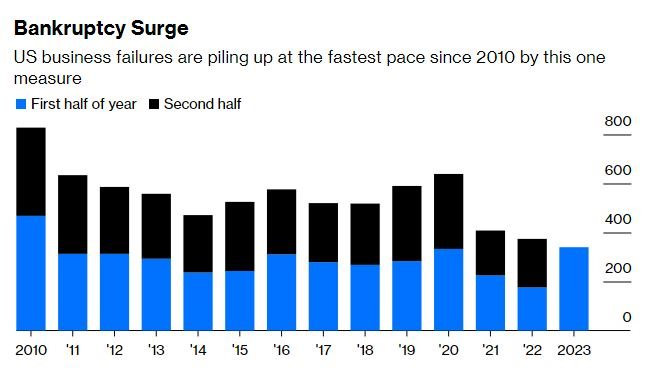

Trong 6 tháng đầu năm 2023, số lượng các doanh nghiệp Mỹ phá sản ở mức cao nhất kể từ 2010 theo số liệu của S&P Global Market Intelligence. Tại Anh và xứ Wales, số vụ vỡ nợ cũng cao nhất 14 năm. Số vụ vỡ nợ ở Thụy Điển cao nhất trong 1 thập kỷ, trong khi tại Đức con số tăng vọt 50% so với năm ngoái, lên mức cao nhất kể từ 2016. Nhật Bản ghi nhận con số cao nhất trong 5 năm trở lại đây.

Số doanh nghiệp Mỹ phá sản tăng nhanh nhất kể từ 2010 (màu xanh là 6 tháng đầu năm, màu đen là 6 tháng cuối năm).

Thông thường, làn sóng phá sản sẽ dâng lên khi suy thoái đến. Tuy nhiên, hiện nay các doanh nghiệp đang sụp đổ trong lúc thị trường lao động và lợi nhuận vẫn vững vàng một cách bất ngờ.

Có 1 lý do lý giải cho điều này: các gói hỗ trợ hào phóng từ các chính phủ trong đại dịch cùng với việc nới lỏng quy định về thời điểm khi nào 1 doanh nghiệp phải nộp đơn phá sản khiến làn sóng phá sản bị trì hoãn đến tận thời điểm hiện tại thay vì thời kỳ 2020-2021.

Trong nhiều trường hợp, sự trì hoãn chỉ kéo dài thay vì ngăn chặn hoàn toàn điều tồi tệ nhất là phá sản. Các mô hình kinh doanh có nhiều lỗ hổng, cấu trúc vốn sử dụng nhiều đòn bẩy và môi trường vĩ mô không thuận lợi khiến các doanh nghiệp hiện ở vị trí rất tệ để có thể đối phó với lãi suất tăng.

Những startup “đốt tiền” như công ty truyền thông kỹ thuật số Vice Group là ví dụ nổi bật nhất. Vice từng được định giá lên tới gần 6 tỷ USD, nhưng hoàn toàn phụ thuộc vào dòng tiền từ bên ngoài và cuối cùng đã cạn tiền vào tháng 5. Hơn một chục công ty séc trắng SPAC đã phá sản từ đầu năm đến nay vì những lý do tương tự, mà gần nhất là công ty xe điện Lordstown Motors và công ty thực phẩm Tattooed Chef.

Số công ty nộp đơn xin bảo hộ phá sản theo Chapter 11 lần thứ hai cũng tăng mạnh. Một ví dụ điển hình là Monitronics Inc, công ty cung cấp thiết bị giám sát nhà Monitronics đã từng nộp đơn phá sản cách đây 4 năm.

Những điều tồi tệ hơn sẽ xảy ra trong thời gian tới. Tuy nhiên, theo các chuyên gia, thay vì 1 cú sốc xảy ra nhanh và mạnh như năm 2008, làn sóng phá sản sẽ diễn ra từ từ và kéo dài. Vì lãi suất vẫn sẽ tiếp tục tăng trong dài hạn do nỗ lực chống lại lạm phát của các NHTW.

Những công ty nhỏ hơn sẽ khó tiếp cận vốn vay ngân hàng, phải tìm đến những khoản vay có lãi suất thả nổi. Trong nhiều trường hợp, chi phí lãi vay thậm chí có thể tăng gấp đôi chỉ trong vài năm, trừ khi doanh nghiệp đã chuẩn bị sẵn biện pháp phòng vệ.

Vòng tròn luẩn quẩn

Bên cạnh đó cũng có những vụ phá sản cỡ lớn. Chuỗi đồ gia dụng Bed Bath & Beyond từng là lựa chọn số 1 của các hộ gia đình Mỹ đã phá sản hồi tháng 4. Trong khi đó sự sụp đổ của nhà bán lẻ nội thật Kika/Leiner là vụ phá sản lớn nhất ở Áo trong 1 thập kỷ trở lại đây.

Trong những vụ phá sản quy mô lớn như vậy, tồn tại nguy cơ xảy ra 1 vòng luẩn quẩn: các nhà cung ứng không được thanh toán tiền, người lao động mất việc làm, ngân hàng siết chặt tiêu chuẩn cho vay và kéo theo nhiều công ty phá sản hơn nữa.

Không có gì đáng ngạc nhiên, hàng hóa tiêu dùng và vận chuyển là những ngành bị ảnh hưởng nặng nề nhất khi người dân chuyển sang du lịch và đi ăn hàng thay vì tích lũy đồ dùng hàng ngày. Tháng trước, công ty giao hàng Tuffnells Parcels Express của Anh phá sản. Nhà sản xuất nồi áp suất Instant Brands của Mỹ cũng rơi vào cảnh tương tự.

Công nghệ và y tế – 2 ngành không có tính chu kỳ – được kỳ vọng sẽ khỏe mạnh hơn. Tuy nhiên, họ sử dụng nhiều khoản vay có lãi suất thả nổi và đang chìm trong các thương vụ thâu tóm, mua lại sử dụng nhiều đòn bẩy. Tháng 5 vừa qua, Envision Healthcare phá sản với những khoản vay có lãi suất thả nổi lên tới hàng tỷ USD.

Đối với các chuyên gia tư vấn tài chính và giới luật sư phục vụ khách hàng doanh nghiệp, những vụ phá sản, tái cấu trúc giúp họ kiếm thêm thu nhập để bù đắp cho sự sụt giảm mạnh trong hoạt động M&A và IPO. Ngoài họ ra, đối với tất cả những người còn lại, chẳng có lý do gì để vui mừng. Giai đoạn khó khăn chỉ vừa mới bắt đầu.

Tham khảo Bloomberg