Sự sụp đổ của ngân hàng SVB một phần do lô trái phiếu mà ngân hàng này đã mua trong thời điểm bùng nổ bị mất giá.

SVB từng có lượng lớn tiền gửi vào giai đoạn 2020-2022 và đã tìm đến trái phiếu Kho bạc Mỹ. Đầu năm 2022, Cục Dự trữ Liên bang Mỹ (Fed) bắt đầu nâng lãi suất, khiến lãi suất của trái phiếu mới phát hành cũng lên theo. Những lô trái phiếu cũ, với lãi suất thấp hơn sẽ trở nên kém hấp dẫn hơn với nhà đầu tư, đẩy giá xuống thấp.

Trên bảng cân đối kế toán, chênh lệch giữa giá mua và giá thị trường được gọi là lãi/lỗ chưa thực hiện. Thông thường, các ngân hàng có thể đợi đến khi trái phiếu đáo hạn để thu lại đúng số tiền gốc, thay vì bán ra thị trường và chịu lỗ. Tuy nhiên, trong trường hợp của SVB, khi nhu cầu rút tiền tăng đột biến, ngân hàng đã buộc phải bán lô trái phiếu đang lỗ để chi trả cho khách hàng.

SVB không phải là tổ chức tài chính duy nhất gặp rắc rối với các khoản lỗ chưa thực hiện. Các ngân hàng Mỹ phải ghi nhận khoản 620 tỷ USD lỗ chưa thực hiện vào cuối năm 2022, theo Tổ chức Bảo hiểm Tiền gửi Liên bang (FDIC). Trong bối cảnh hiện tại, giá trị tuyệt đối của khoản lỗ chưa thực hiện khó phản ánh hết nguy cơ đối với sự ổn định của ngân hàng. Chẳng hạn, trong báo cáo thường niên, Bank of America cho biết tính đến ngày 31/12/2022, giá thị trường của lô trái phiếu nắm giữ tới khi đáo hạn của ngân hàng là 524 tỷ USD, thấp hơn giá trị trên bảng cân đối kế toán là 109 tỷ USD.

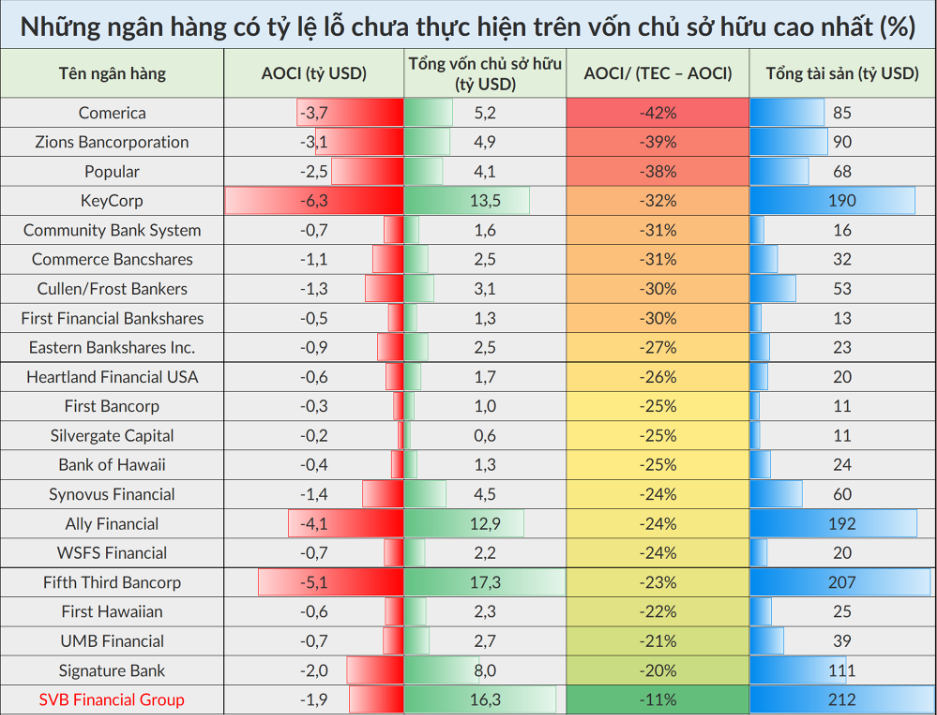

Tuy nhiên, Bank of America và những ngân hàng khổng lồ khác đủ sức chi trả một lượng lớn tiền gửi trước khi buộc phải thanh lý những lô trái phiếu đang bị lỗ trên. Do đó, để đánh giá mức độ rủi ro của các khoản lỗ chưa thực hiện đối với các ngân hàng, MarketWatch cho rằng cần xét tỷ lệ AOCI trên tổng vốn chủ sở hữu. Tuy nhiên, trên báo cáo tài chính, AOCI được cộng vào vốn pháp lý (số vốn tối thiểu mà ngân hàng phải có). Việc AOCI của SVB là số âm sẽ khiến tổng vốn chủ sở hữu đã bị giảm xuống.

Bởi vậy, cách thức hợp lý hơn để đánh giá tác động của AOCI âm đối với sự ổn định của ngân hàng là lấy AOCI chia cho hiệu của tổng vốn chủ sở hữu (TEC) trừ đi AOCI.

Công thức: AOCI/(TEC – AOCI).

Nguồn: MarketWatch

Trong danh sách của MarketWatch, SVB và Signature Bank là hai ngân hàng đã phải đóng cửa và được FDIC tiếp quản. Trong khi đó, Silvergate Capital đã tự đóng cửa mảng kinh doanh ngân hàng cung cấp dịch vụ giao dịch USD cho nhiều sàn tiền mã hóa – Silvergate Bank. Đa số các tổ chức tài chính trong danh sách trên đều là ngân hàng địa phương, với tổng tài sản tương đối nhỏ.

KeyCorp, ngân hàng có trụ sở tại Ohio, đang có AOCI âm 6,3 tỷ USD. Với TEC là 13,5 tỷ USD, ngân hàng này đang có tỷ lệ lỗ chưa chưa thực hiện/vốn chủ sở hữu tương đối cao. Ngân hàng có tỷ lệ AOCI trên tổng vốn chủ sở hữu cao nhất hiện nay là Comerica, có trụ sở tại bang Texas.

Theo investing