Điểm tín dụng là yếu tố quan trọng giúp các tổ chức cho vay xác định được tình hình tài chính, uy tín vay và khả năng thanh toán của khách hàng, từ đó thẩm định và xét duyệt yêu cầu vay.

Điểm tín dụng cao sẽ giúp hồ sơ vay được duyệt nhanh chóng, trong khi đó, nếu điểm tín dụng quá thấp, yêu cầu vay có thể bị từ chối. Vì vậy, việc chú ý quản lý tài chính cá nhân và thực hiện các biện pháp pháp cần thiết để cải thiện điểm số CIC là vô cùng cần thiết.

Điểm tín dụng CIC là gì?

CIC, hay còn được biết đến với tên gọi Trung tâm Thông tin Tín Dụng, là một tổ chức thuộc Ngân hàng Nhà nước Việt Nam hoạt động với chức năng như một bộ lưu trữ thông tin lịch sử tín dụng của cá nhân và doanh nghiệp. Từ đó có cung cấp cho các ngân hàng và tổ chức tín dụng thông tin về mức độ uy tín, hoạt động tín dụng và mức nợ xấu của cá nhân hoặc doanh nghiệp tại hệ thống các ngân hàng trên cả nước.

Điểm tín dụng càng cao tương ứng với rủi ro không thanh toán được các khoản nợ càng thấp và khả năng tiếp cận tín dụng càng cao. Chú ý, hạng (mức độ) rủi ro trong báo cáo tín dụng hoàn toàn khác với nhóm nợ xấu. Hạng rủi ro của khách hàng do CIC xếp loại dựa trên điểm tín dụng của khách hàng (10 hạng). Nhóm nợ của khách hàng là do tổ chức tín dụng nơi khách hàng đang quan hệ thực hiện phân loại theo quy định của Ngân hàng Nhà nước (05 nhóm nợ).

Cách tính điểm CIC

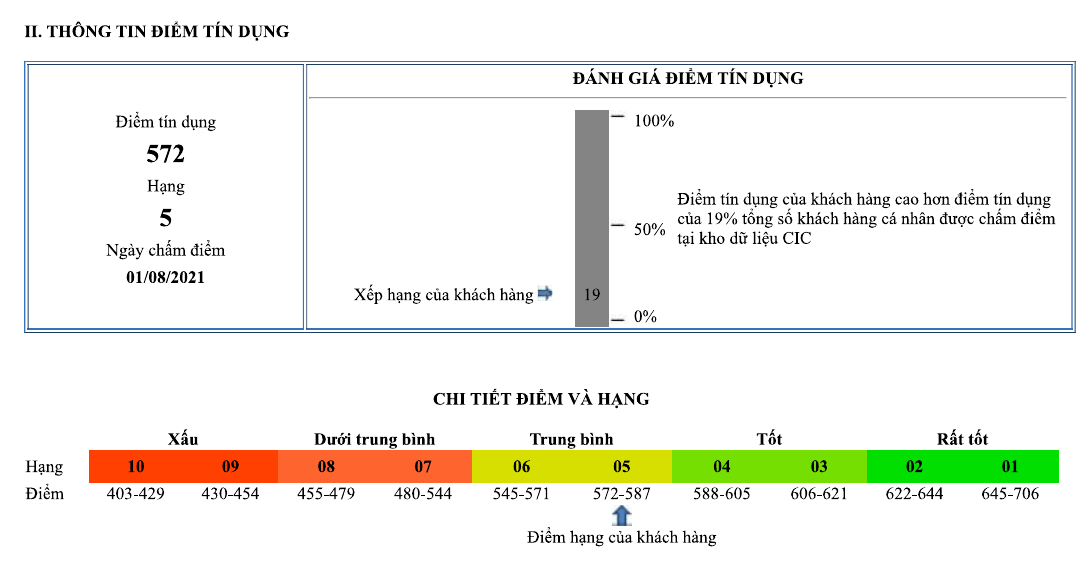

Theo mô hình chấm điểm tín dụng thể nhân của CIC, điểm tín dụng của khách hàng được áp dụng theo nguyên tắc Hạng thấp, Điểm cao – Mức độ rủi ro thấp; Hạng cao, Điểm thấp – Mức độ rủi ro cao. Cụ thể, điểm tín dụng của khách hàng vay (từ 403 đến 706) được chia làm 5 cấp độ:

- – Xấu (Hạng 9, hạng 10): Điểm 403-454

- – Dưới trung bình (Hạng 7, hạng 8): Điểm 455-544

- – Trung bình (Hạng 5, hạng 6): Điểm 545-587

- – Tốt (Hạng 3, hạng 4): Điểm 588-621

- – Rất tốt (Hạng 1, hạng 2): Điểm 622-706

Tại sao khách hàng cần cải thiện điểm tín dụng

Những khách hàng lơ là trong việc quản lý tài chính cá nhân, không hoàn trả các khoản vay đúng thời hạn có thể dẫn đến chậm thanh toán, nợ xấu và bị đánh giá điểm thấp trên hệ thống thống điểm CIC. Điều này không chỉ ảnh hưởng đến tình hình tài chính cá nhân, khiến sự tin cậy và uy tín của cá nhân giảm sút mà còn có thể tạo ra tác động tiêu cực đến điểm tín dụng và khả năng vay mượn trong tương lai.

Mặt khác, các khách hàng có điểm tín dụng cao sẽ có cơ hội được cấp các khoản vay với mức lãi suất ưu đãi hơn, được phê duyệt mở thẻ tín dụng nhanh hơn với hạn mức cao hơn.

Vì vậy, khách hàng cần chú ý đến việc quản lý tài chính cá nhân, thường xuyên theo dõi điểm số tín dụng trên hệ thống CIC và thực hiện các biện pháp cải thiện điểm CIC nếu cần thiết.

Các biện pháp cải thiện điểm tín dụng CIC:

Khách hàng có thể tham khảo một số biện pháp cải thiện điểm CIC sau đây:

Khách hàng chỉ nên vay vốn/mở thẻ tín dụng khi thực sự cần thiết và tính toán kỹ khả năng trả nợ dựa trên thu nhập thực tế của bản thân, tránh vượt quá mức nợ tối đa được đề xuất.

Có kế hoạch trả nợ phù hợp

Để duy trì trì lịch sử tín dụng tích cực trên CIC, khách hàng cần có kế hoạch trả nợ đầy đủ và đúng hạn, luôn cân nhắc về khả năng tài chính của mình để hoạch định kế hoạch chi tiêu. Luôn có ý thức trả nợ, dù là khoản nợ nhỏ (có thể sử dụng các công cụ nhắc nợ tự động như phần mềm ghi nhớ trên điện thoại), tránh để bản thân bị phân vào các nhóm nợ xấu (nhóm 3,4,5).

Chú ý kiểm tra thông tin lịch sử tín dụng thường xuyên

Khách hàng thường xuyên kiểm tra thông tin tín dụng của bản thân để giám sát thông tin và mức độ tín nhiệm về bản thân và tránh bị kẻ gian lợi dụng, liên hệ với tổ chức tín dụng để có phương án xử lý nếu phát hiện thông tin của mình chưa chính xác.

Tập trung trả nợ cũ và hạn chế phát sinh các khoản nợ mới

Khi có nhiều khoản nợ cùng lúc, khách hàng nên cố gắng chi trả dần số dư nợ hiện tại, không nên phát sinh thêm nhiều khoản nợ mới, đặc biệt là nợ tín chấp, nợ vay tiêu dùng.

Thanh toán đầy đủ và đúng hạn trong trường hợp dính phải nợ xấu

Trong trường hợp khách hàng nằm trong danh sách nợ xấu và bị lưu trữ trên CIC thì cách duy nhất để xóa nợ xấu đó chính là khách hàng cần phải thanh toán toàn bộ nợ gốc và lãi suất vay thẻ tín dụng.

CIC sẽ không cung cấp lịch sử nợ xấu sau khi khách hàng đã tất toán đối với các khoản nợ có giá trị dưới 10 triệu đồng. Tuy nhiên, nếu giá trị khoản vay trên 10 triệu đồng, lịch sử nợ xấu và thanh toán chậm sẽ được lưu trữ trong thời gian tối đa 5 năm và khách hàng phải đợi tới 5 năm mới tiếp tục được xét duyệt vay vốn.

Ngoài ra, theo CIC, không có cơ chế nào về việc xoá nợ tại CIC, cũng như không có bất kỳ tổ chức, cá nhân nào có thể thực hiện được việc xoá nợ. Do đó, khách hàng cần phải thanh toán khoản nợ bao gồm cả gốc lẫn lãi để tránh phát sinh lãi suất quá hạn. Sau khi đã thanh toán khoản nợ, khách hàng cần chủ động thông báo với cán bộ tín dụng để tất toán khoản nợ và thực hiện các bước xác minh nếu cần thiết.

Như vậy, bằng việc tuân thủ các nguyên tắc trên, khách hàng có thể tạo ra một lịch sử tín dụng tốt, đáng tin cậy và tăng cơ hội nhận được các ưu đãi tốt hơn từ các tổ chức tài chính.

Theo cafeF