Đối với các hệ thống ngân hàng, ngoài hoạt động tín dụng, đầu tư vào những khoản mục sinh lời khác và chứng khoán đầu tư là một trong những kênh được ưu tiên lựa chọn. Tại các ngân hàng thương mại kinh doanh chứng khoán đóng vai trò quan trọng nhằm mục đích hỗ trợ đảm bảo thanh khoản, là công cụ thực hiện chính sách quản lý tài sản Nợ – Có, đa dạng hóa danh mục đầu tư, tìm kiếm lợi nhuận và nâng cao năng lực cạnh tranh của mỗi ngân hàng.

Trong cơ cấu chứng khoán đầu tư của các ngân hàng gồm rất nhiều sản phẩm như trái phiếu, tín phiếu, giấy tờ có giá… trong đó trái phiếu thường là loại hình đầu tư phổ biến nhất. Sản phẩm này có thể được phát hành bởi Chính phủ, các tổ chức tín dụng khác và các doanh nghiệp. Ngân hàng sẽ hưởng lãi định kỳ và tất toán khoản đầu tư vào ngày đáo hạn hoặc khi chủ thể phát hành mua lại trái phiếu. Vì vậy, việc mua, nắm giữ và bán trái phiếu doanh nghiệp (TPDN) là các hoạt động nghiệp vụ bình thường của ngân hàng.

Tuy nhiên, thị trường TPDN đã trở nên ảm đạm trong giai đoạn vừa qua sau các vấn đề sai phạm liên quan đến phát hành trái phiếu khiến các ngân hàng “không còn mặn mà” với kênh đầu tư này.

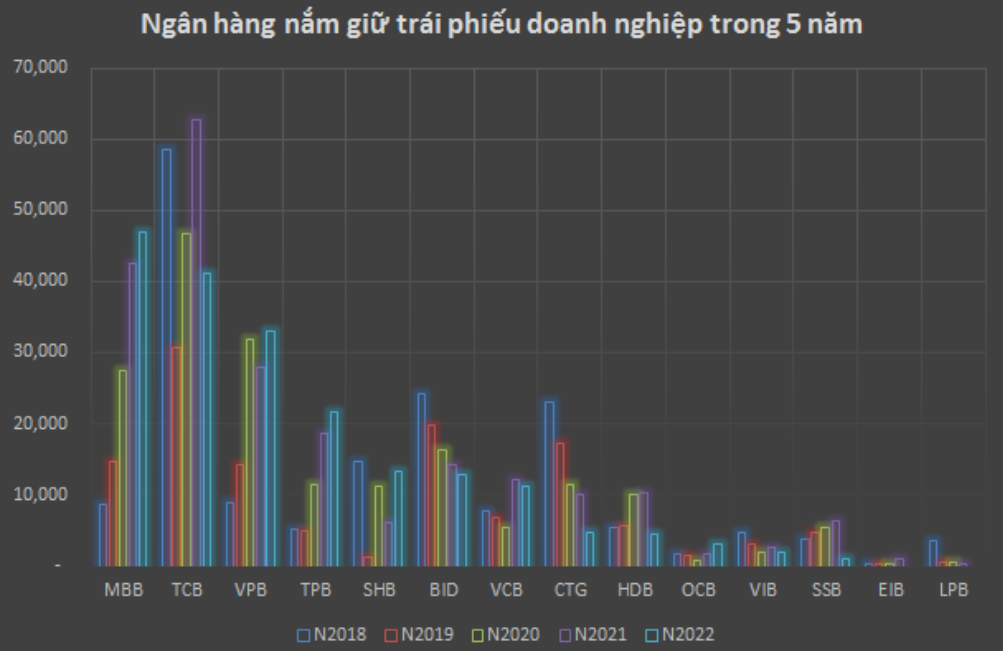

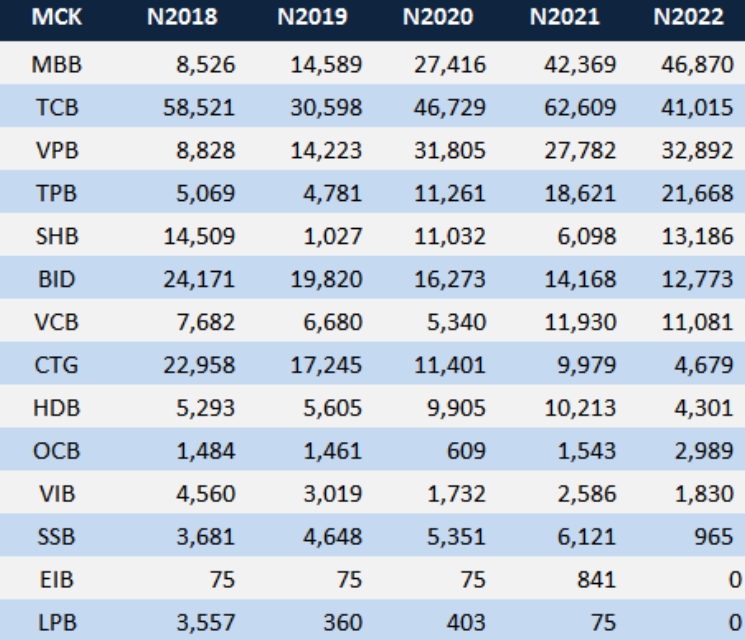

Nguồn: VietstockFinance

Dữ liệu từ VietstockFinance cho thấy, năm 2022, Eximbank (HM:EIB) và Ngân hàng TMCP Bưu điện Liên Việt (HM:LPB) đã không còn ghi nhận khoản mục TPDN trong hoạt động chứng khoán đầu tư; trong khi năm 2021, hai ngân hàng này lần lượt nắm giữ 841 tỷ đồng và 75 tỷ đồng TPDN. Tương tự, (HM:TCB) (-34%), (HM:BID) (-10%), (HM:VCB) (-7%), (HM:CTG) (-53%), (HM:HDB) (-58%), (HM:VIB) (-29%) và (HM:SSB) (-84%) là những ngân hàng giảm mạnh quy mô TPDN trong năm qua.

Nguồn: VietstockFinance

Về giá trị tuyệt đối, tính đến cuối năm 2022, MBB (HM:MBB) là ngân hàng nắm giữ TPDN nhiều nhất, giá trị đạt 46,870 tỷ đồng; tiếp đến là Techcombank (HM:TCB), sở hữu hơn 41 ngàn tỷ đồng TPDN, giảm 34%; VPBank (HM:VPB) với gần 32 ngàn tỷ đồng, TPBank là 21,668 tỷ đồng; các ngân hàng sở hữu trên 10,000 tỷ đồng trái phiếu gồm có BIDV, Vietcombank…

Theo đánh giá từ giới chuyên gia, mức độ ảnh hưởng của TPDN đến ngân hàng hay mức độ rủi ro sẽ phụ thuộc nhiều yếu tố chứ không phải cứ ngân hàng nào sở hữu hoặc đầu tư nhiều trái phiếu thì có mức độ ảnh hưởng lớn. Các yếu tố đó không chỉ là mức độ hay quy mô trái phiếu đang nắm giữ mà còn phụ thuộc vào mức xếp hạng tín nhiệm của các doanh nghiệp phát hành hay nói cách khác là khả năng đáp ứng nghĩa vụ nợ nói chung.

Theo các chuyên gia từ VCBS, phần lớn các ngân hàng nắm giữ trái phiếu của các doanh nghiệp hoạt động trong ngành bất động sản có thời gian đáo hạn trong năm 2023. Trong bối cảnh lãi vay cao và thị trường nhà đất vẫn khá trầm lắng, nhiều doanh nghiệp bất động sản gặp khó khăn về hoạt động kinh doanh, không ít doanh nghiệp bất động sản đã phải hoãn thời gian trả lãi hoặc không trả được nợ gốc trái phiếu đúng hạn.

Vì vậy, với việc nắm giữ nhiều TPDN ngành bất động sản, ngân hàng sẽ phải đối mặt với rủi ro liên quan đến khả năng thu hồi nợ, tăng áp lực về trích lập dự phòng tài chính cho năm 2023. Không những thế, nguồn thu từ tư vấn, bảo lãnh trái phiếu của các ngân hàng cũng sẽ giảm mạnh do sự suy yếu của thị trường trái phiếu, với nhiều sự kiện vĩ mô bất lợi trong năm. Thị trường trái phiếu được dự báo sẽ còn nhiều khó khăn trong năm 2023 và sẽ cần thêm thời gian để hồi phục. VCBS đánh giá việc này sẽ ảnh hưởng trực tiếp đến nguồn thu từ các hoạt động của ngân hàng trong ngắn hạn.

Đối với quan điểm từ các chuyên gia tại VNDirect, do vay vốn từ ngân hàng đã trở nên khó khăn hơn, thị trường TPDN đã chứng kiến sự bùng nổ mạnh mẽ từ 2020 – 2021 như một kênh dẫn vốn thay thế cho nguồn vốn từ ngân hàng đối với các doanh nghiệp bất động sản. Tuy nhiên, kể từ quý 2/2022, Chính phủ đã bắt đầu giám sát chặt chẽ thị trường TPDN, đặc biệt là sửa đổi Nghị định 153. Trong ngắn hạn, thị trường đã chứng kiến hàng loạt vụ điều tra, trong đó có nhiều trường hợp phát hành sai mục đích/sai quy định và một số lãnh đạo doanh nghiệp cấp cao bị bắt giữ. Điều này đã làm mất lòng tin của nhà đầu tư đối với các tổ chức phát hành và dẫn đến “sự tẩy chay” đối với thị trường TPDN. Do đó, các chủ đầu tư đã thật sự gặp khó khăn trong việc huy động vốn qua kênh TPDN.

Tổng giá trị phát hành TPDN đã giảm rất mạnh, đến 63% so với năm 2021 và con số này giảm là 78% so với năm trước đối với TPDN bất động sản. Việc tiếp cận vốn của các doanh nghiệp đang gặp nhiều khó khăn khi kênh tín dụng ngân hàng vẫn hạn chế trong khi thị trường TPDN gần như đã đóng băng, khiến một số doanh nghiệp rơi vào tình trạng thiếu hụt tiền nghiêm trọng. Điều này làm ảnh hưởng lên khả năng trả nợ và tác động tiêu cực lên chất lượng cũng như rủi ro tín dụng của các ngân hàng trong năm 2023.

Tuy nhiên, Nghị định 08/2023 mới ban hành được kỳ vọng sẽ giảm bớt một phần những khó khăn nói trên, khi cho phép các trái phiếu đã phát hành được đàm phán gia hạn thêm thời gian và nới lỏng một số điều kiện phát hành. Đáng chú ý, Ngân hàng Nhà nước đang lấy ý kiến dự thảo sửa đổi Thông tư 16/2021/TT-NHNN về việc tổ chức tín dụng (TCTD) mua, bán trái phiếu doanh nghiệp (không bao gồm trái phiếu ngân hàng). Trong đó:

- Cho phép ngân hàng mua lại TPDN đã bán ra trước đó đến ngày 31/12/2023

- Cho phép ngân hàng mua TPDN phát hành với mục đích bổ sung vốn lưu động khi quản lý được nguồn thu nhập từ hoạt động kinh doanh và thu thập đầy đủ tài liệu chứng minh việc sử dụng vốn lưu động;

- Không cho phép ngân hàng mua TPDN phát hành với mục đích góp vốn, mua cổ phần tại doanh nghiệp khác;

- Một số sửa đổi khác liên quan đến phương thức thanh toán, xếp hạng nội bộ của ngân hàng và giám sát mục đích sử dụng vốn của doanh nghiệp.

- Các điểm quan trọng khác như ngân hàng chỉ được phép mua TPDN khi có tỷ lệ nợ xấu dưới 3% và chỉ được phép mua TPDN của doanh nghiệp không có nợ xấu trong 12 tháng gần nhất vẫn được giữ nguyên.

Theo đó, điểm tích cực đối với thị trường TPDN của dự thảo trên phải kể đến là tăng tính hấp dẫn trong việc đầu tư TPDN của các ngân hàng và phần nào làm tăng tính thanh khoản trên thị trường TPDN. Các ngân hàng hiện đang là trái chủ lớn nhất, ước tính chiếm khoảng 34% tổng dư nợ TPDN đang lưu hành.

Trong khi đó, tác động lên hệ thống ngân hàng sẽ không đáng kể. Dư nợ TPDN chỉ chiếm tỷ trọng khoảng 2.5% tổng dư nợ tín dụng của các ngân hàng. Đối với các ngân hàng có tỷ lệ đầu tư TPDN tương đối lớn như TPB (HM:TPB), TCB, MBB và VPB, các dự thảo trên nếu được áp dụng sẽ cho phép các ngân hàng này linh hoạt hơn trong việc đầu tư TPDN cũng như thực hiện các cam kết (nếu có) liên quan đến TPDN.

Dự thảo sửa đổi trên là một trong những động thái để hỗ trợ thị trường TPDN phát triển một cách lành mạnh của Chính phủ. Điều này cũng sẽ giúp cải thiện tâm lý của nhà đầu tư vốn đang ở mức rất thấp sau một số sai phạm trên thị trường TPDN.

Theo investing