Thị trường Việt Nam phiên giao dịch đầu tuần có các tin tức mới? Sự trái chiều giữa dòng vốn FDI và FII trông giống như nghịch lý. Tuy nhiên, nếu xét kỹ đến cơ cấu dòng vốn FDI, không khó để nhận ra nguyên nhân dẫn đến sự khác biệt. Doanh nghiệp đang vô cùng khát vốn, ngân hàng có hạ chuẩn tín dụng? Tỷ giá USD ngày 5/6: USD tiếp tục tăng… Dưới đây là nội dung chính 3 tin tức đáng chú ý trong phiên giao dịch hôm nay thứ hai ngày 5/6.

1. Hàng tỷ USD vốn FDI không ngừng đổ vào Việt Nam?

Trong 5 tháng đầu năm, 11 tỷ USD là số vốn đầu tư trực tiếp nước ngoài (FDI) đăng ký đổ vào Việt Nam. Con số tương đối khả quan trong bối cảnh dòng vốn đầu tư ra nước ngoài trên toàn cầu bị thu hẹp sau khi Fed liên tục tăng lãi suất thời gian qua. Đáng chú ý, vốn đăng ký mới còn tăng mạnh gần 28% so với cùng kỳ, đạt 5,3 tỷ USD.

Dòng vốn FDI ổn định phần nào cho thấy niềm tin của các nhà đầu tư vào môi trường đầu tư của Việt Nam bất chấp những tác động của chính sách thuế tối thiểu toàn cầu. Thực tế, Việt Nam vẫn là một điểm sáng với GDP tăng trưởng khả quan đồng thời lạm phát được kiểm soát ở mức ổn định giữa lúc rủi ro suy thoái phủ bóng đen lên kinh tế thế giới.

Các tổ chức quốc tế cũng nhận định kinh tế Việt Nam vẫn phát triển ở mức khá, mặc dù đã có dự báo giảm so với trước đó: IMF dự báo tăng trưởng kinh tế năm 2023 của Việt Nam đạt 5,8%; WB dự báo đạt 6,3%; ADB dự báo đạt 6,5%… Thận trọng hơn, Pyn Elite Fund dự phóng GDP Việt Nam có thể tăng trưởng trên 5,5%.

Theo quỹ ngoại này, hiện không có dấu hiệu nào cho thấy lãi suất sẽ tiếp tục neo cao. Lạm phát đang được kiểm soát ở mức ổn định sẽ tạo điều kiện cho NHNN thực hiện chính sách tiền tệ nới lỏng hơn. Không chỉ giảm lãi suất hỗ trợ doanh nghiệp, Chính phủ còn thực hiện đồng bộ các giải pháp như đẩy mạnh đầu tư công, các gói tín dụng ưu đãi,… nhằm đạt mục tiêu tăng trưởng 6,5%.

Từ đầu tháng 5 đến nay, nhà đầu tư nước ngoài đã bán ròng hơn 3.400 tỷ đồng trên HoSE. Sau hơn 2 tháng xả mạnh liên tiếp, dòng vốn ngoại luỹ kế từ đầu năm đã đảo chiều sang bán ròng gần 300 tỷ đồng. Không chỉ thời gian gần đây mà trong nhiều năm qua, dòng tiền ngoại trên sàn chứng khoán vẫn luôn trồi sụt thất thường.

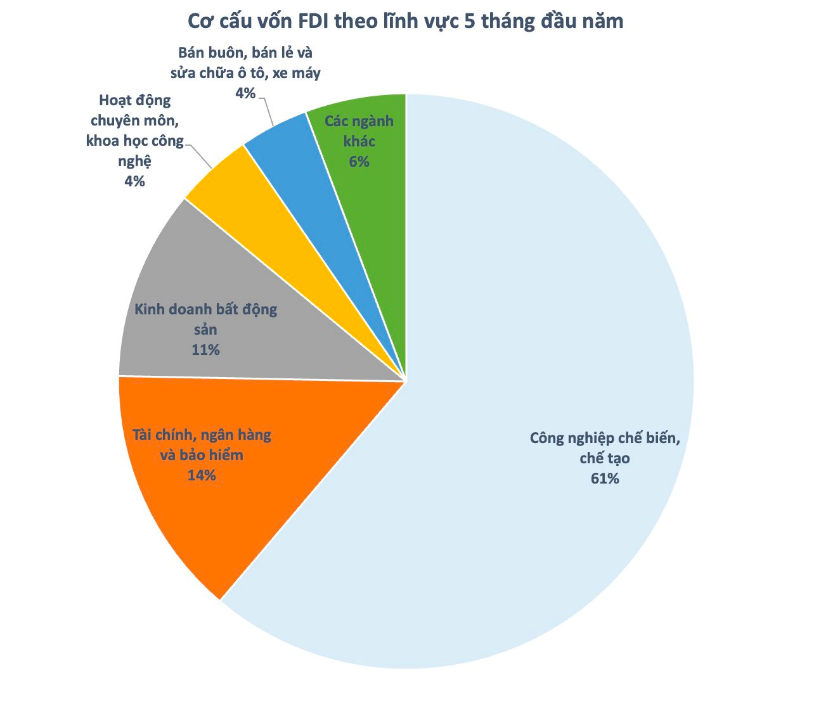

Có thể thấy, sự vận động có phần trái chiều giữa dòng vốn FDI và tiền ngoại trên sàn chứng khoán trông giống như nghịch lý. Tuy nhiên, nếu xét kỹ đến cơ cấu dòng vốn FDI, không khó để nhận ra nguyên nhân dẫn đến sự khác biệt. Trong 5 tháng đầu năm, ngành công nghiệp chế biến, chế tạo tiếp tục duy trì sức hút, dẫn đầu với hơn 6,64 tỷ USD, chiếm đến 61,2% tổng vốn đầu tư đăng ký. Theo sau là các lĩnh vực tài chính, ngân hàng và bảo hiểm (14,1%), kinh doanh bất động sản (10,7%),… tuy nhiên tỷ trọng nhỏ hơn đáng kể.

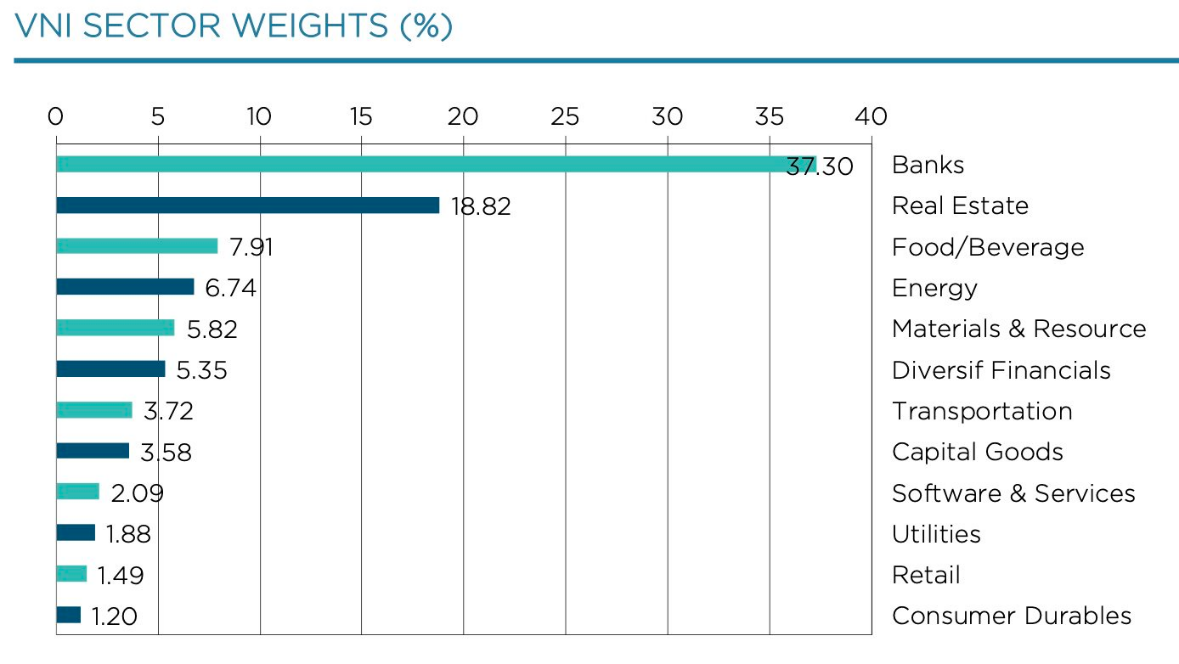

Trong khi đó, lĩnh vực công nghiệp chế biến, chế tạo trên sàn chứng khoán lại khó hút thêm tiền ngoại. Nhiều doanh nghiệp lớn đầu ngành như Sabeco (HM:SAB), Nhựa Bình Minh (HM:BMP), Vinamilk (HM:VNM),… đều đã có cổ đông ngoại nắm giữ lượng lớn cổ phần, thậm chí chi phối. Các doanh nghiệp quy mô nhỏ lại không phù hợp để các quỹ ngoại đi tiền lớn.

Nhóm doanh nghiệp trong các lĩnh vực sản xuất, công nghệ, dược phẩm,… được đánh giá có sức hút dài hạn với khối ngoại lại chiếm tỷ trọng không lớn trên thị trường chứng khoán, và một số cái tên đã hết room. Ngược lại, nhóm tài chính, ngân hàng, bảo hiểm, bất động sản, hàng hoá cơ bản… áp đảo cả về số lượng và tỷ trọng, lại có tính chu kỳ cao khiến dòng tiền ngoại có xu hướng lướt sóng ra vào liên tục thay vì đầu tư giá trị lâu dài.

Với tính chất đầu cơ cao điển hình của thị trường cận biên, dòng vốn ngoại trên thị trường chứng khoán cũng rất nhạy với yếu tố lãi suất. Theo SGI Capital, NHNN liên tục giảm lãi suất điều hành ngược chiều với các NHTW lớn trên thế giới có thể ảnh hưởng đến dòng vốn ngoại thông yếu tố tỷ giá.

2. Doanh nghiệp đang vô cùng khát vốn, ngân hàng có hạ chuẩn tín dụng?

Báo cáo Kết quả khảo sát tình hình doanh nghiệp do Ban Nghiên cứu Phát triển kinh tế tư nhân (Ban IV, thuộc Hội đồng Tư vấn Cải cách thủ tục hành chính của Thủ tướng Chính phủ) công bố cuối tháng 5 vừa qua cho thấy, doanh nghiệp đang trải qua bối cảnh đặc biệt khó khăn.

Trong tổng số 10.000 doanh nghiệp được khảo sát, có đến 82,3% doanh nghiệp cho biết dự kiến phải giảm quy mô, tạm ngừng kinh doanh hoặc ngừng kinh doanh trong các tháng còn lại của năm 2023. Đối với các doanh nghiệp còn trụ lại thị trường, 71,2% doanh nghiệp dự kiến giảm quy mô lao động với mức giảm hơn 5%; 80,7% doanh nghiệp dự kiến giảm doanh thu với mức giảm hơn 5%, trong đó tỷ lệ giảm doanh thu hơn 50% là 29,4% doanh nghiệp. Các doanh nghiệp cho biết, trong khi đang phải đối mặt với nhiều khó khăn ở thị trường, đơn hàng, thì doanh nghiệp vẫn rất khó tiếp cận vốn do thủ tục vay vốn phức tạp và nhiều trường hợp ngân hàng yêu cầu thêm phí hoặc gợi ý mua bảo hiểm.

Theo đó, nhiều người cho rằng Ngân hàng Nhà nước (NHNN) cần xem xét có cơ chế cho vay linh hoạt, đa dạng, nhất là các gói cho vay tín chấp dựa trên thời gian hoạt động có hiệu quả và dòng tiền của doanh nghiệp. Bên cạnh đó, cần đẩy nhanh triển khai các gói hỗ trợ, chính sách cơ cấu lại thời hạn trả nợ, giúp doanh nghiệp giảm bớt khó khăn.

Bên cạnh giảm lãi suất, NHNN cần chỉ đạo các ngân hàng thương mại rà soát lại toàn bộ thủ tục, điều kiện tín dụng, tăng khả năng tiếp cận vốn của doanh nghiệp. Tuy vậy, trong bối cảnh rủi ro tăng cao, việc hạ chuẩn tín dụng, nới lỏng điều kiện vay có thể làm gia tăng nguy cơ nợ xấu ngân hàng. Việc giãn, hoãn nợ, không chuyển nhóm nợ xấu cũng có thể giúp doanh nghiệp giảm bớt khó khăn trước mắt, song sẽ đẩy rủi ro về tương lai.

Theo lãnh đạo NHNN, bài toán khó đặt ra ở đây là phải tìm được điểm cân bằng giữa việc hỗ trợ cho nền kinh tế, nhưng vẫn đảm bảo an toàn hệ thống ngân hàng. Đặc biệt, trong điều hành chính sách tiền tệ không cho phép “thử sai”. Vì vậy, trong điều hành chính sách tiền tệ cần hướng đến cân bằng các mục tiêu ổn định nền kinh tế vĩ mô, kiểm soát lạm phát, ổn định thị trường tiền tệ, hướng đến mục tiêu chung dài hạn ổn định hệ thống ngân hàng.

Những tháng còn lại của năm 2023 được dự báo tiếp tục còn nhiều thách thức với điều hành chính sách tiền tệ tới từ diễn biến phức tạp của cả kinh tế thế giới lẫn trong nước. Kinh tế thế giới dự kiến tăng trưởng chậm lại với nhiều bất trắc, lạm phát dù đã có dấu hiệu qua đỉnh nhưng vẫn tiếp tục duy trì ở mức cao tại nhiều nước, nhiều ngân hàng trung ương vẫn duy trì chính sách lãi suất cao, giá hàng hóa thế giới tiềm ẩn nhiều nguy cơ biến động mạnh.

Trong khi đó, tăng trưởng kinh tế trong nước cũng đứng trước những rủi ro ngày càng tăng khi cầu thế giới suy giảm tác động tiêu cực lên các ngành sản xuất công nghiệp chế biến, chế tạo, áp lực lạm phát vẫn còn, các hoạt động đầu tư, tiêu dùng cũng gặp nhiều khó khăn.

Theo đó, từ nay đến cuối năm, NHNN tiếp tục theo dõi sát diễn biến kinh tế, tiền tệ trong và ngoài nước, điều hành chắc chắn, chủ động, linh hoạt các công cụ chính sách tiền tệ nhằm góp phần kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế, ổn định thị trường tiền tệ và ngoại hối.

3. Tỷ giá USD ngày 5/6: USD tiếp tục tăng

Trong tuần qua, Chỉ số Đô la Mỹ đã phải vật lộn để tăng chạm mốc 104,50 một cách dứt khoát sau đó quay đầu giảm mạnh. Mặc dù nó đã phục hồi trở lại, tuy nhiên, chỉ số này cần phải tăng mạnh vượt mốc 104,50 để xác lập xu hướng tăng giá, hướng tới mức 105-106. Dựa vào các biểu đồ kỹ thuật, Chỉ số DXY được dự đoán sẽ giảm sâu hơn trong tuần này. Nó có thể kiểm tra mốc 103-102.8, trước khi tăng giá trở lại mục tiêu 105-106.

Trên thị trường trong nước, Ngân hàng Nhà nước công bố tỷ giá trung tâm của đồng Việt Nam với USD ở mức: 23.722 đồng.

Tỷ giá USD hôm nay tham khảo tại Sở giao dịch Ngân hàng Nhà nước mua vào – bán ra: 23.400 đồng – 24.865 đồng.

Tỷ giá Euro tại Sở giao dịch Ngân hàng Nhà nước mua vào – bán ra ở mức: 24.246 đồng – 26.799 đồng.

Tỷ giá USD tại các ngân hàng thương mại mua vào và bán ra như sau:

- Vietcombank (HM:VCB): 23.310 đồng – 23.650 đồng.

- VietinBank (HM:CTG): 23.270 đồng – 23.690 đồng.

Tỷ giá Euro tại các ngân hàng thương mại mua vào và bán ra như sau:

- Vietcombank: 24.862 đồng – 25.991 đồng.

- VietinBank: 24.269 đồng – 25.559 đồng.

Theo investing