Thị trường tiền tệ quốc tế và trong nước trải qua nhiều chuyển biến quan trọng trong tháng 9 khiến Ngân hàng Nhà nước (NHNN) phải đối mặt với nhiều áp lực tỷ giá, lạm phát và thanh khoản hệ thống. Bộ ba áp lực này đang khiến cho nhà điều hành đứng trước khó khăn khi phải đưa ra các quyết định lựa chọn các công cụ.

Trên thị trường quốc tế, thông điệp sau cuộc họp tháng 9 của Fed đã tạo ra một bước chuyển đối với kỳ vọng về chính sách tiền tệ của Mỹ trong năm 2024. Lãi suất sẽ duy trì ở mức cao trong thời gian lâu hơn kết hợp với triển vọng kinh tế Mỹ được kỳ vọng hạ cánh mềm như trong kịch bản dự báo của Fed đã dẫn dắt chỉ số đồng USD lập kỷ lục mới.

Đáng chú ý là cả giá dầu và chỉ số đồng USD đều trở về mức cao nhất vào thời điểm tháng 11/2022. Những diễn biến trong vài năm trở lại đây đặt ra dấu hỏi về quan hệ nghịch chiều giữa sức mạnh đồng USD và giá hàng hoá (đặc biệt là giá dầu thô) đã không còn hiệu lực như trước.

Trong một bối cảnh kinh tế toàn cầu suy giảm, quyền lực kinh tế Mỹ gia tăng và dòng vốn dịch chuyển về môi trường lãi suất cao, các chuyên gia phân tích của VDSC cho rằng diễn biến thuận chiều của giá hàng hoá và chỉ số USD Index (DXY) đẩy các thị trường mới nổi và đang phát triển như Việt Nam đứng trước hai áp lực về lạm phát và tỷ giá.

Về diễn biến lạm phát trong nước, theo VDSC, mặc dù chỉ số giá lương thực và giao thông tiếp tục đẩy giá cả tăng lên, vẫn có cơ sở để không quá lo lắng về diễn biến lạm phát trong nước. Lạm phát cả năm 2023 được dự báo ở mức 3,5 – 3,8%, thấp hơn nhiều so với mục tiêu 4,5% của Chính phủ.

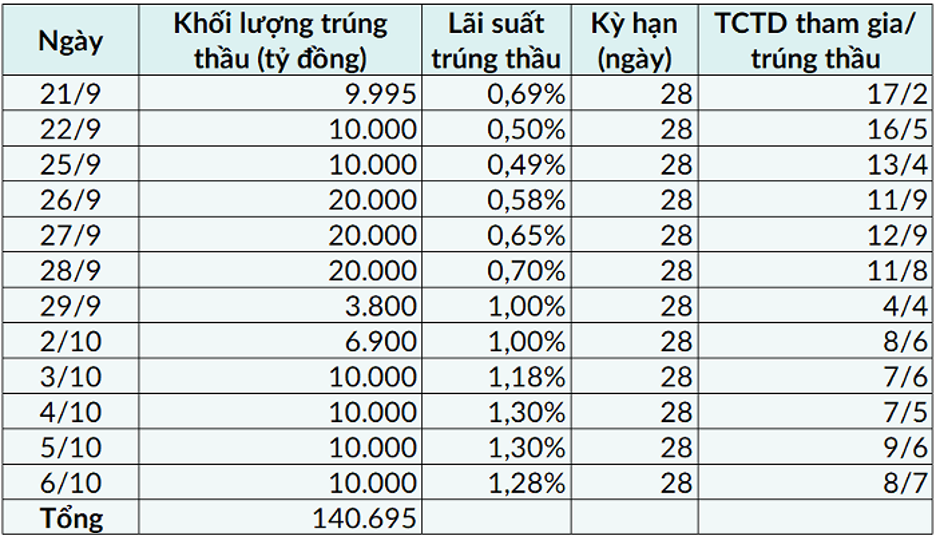

Trên thực tế, từ sau cuộc họp của Fed, NHNN đã liên tục hút tiền từ thị trường mở qua phát hành tín phiếu. Tính đến thời điểm hiện tại, lượng hút ròng đã đạt hơn 140.000 tỷ đồng với lãi suất tín phiếu tăng dần qua các phiên đấu thầu (từ 0,69% lên 1,3%).

Đồng thời, lãi suất liên ngân hàng cũng đã nhích lên, lãi suất kỳ hạn qua đêm trong phiên 5/10 đã tăng lên 1,32%/năm và đang ở ngưỡng cao nhất kể từ giữa tháng 6. Vào phiên giao dịch cuối tuần trước (ngày 29/9), lãi suất qua đêm chỉ ở mức 0,19%/năm.

Hoạt động đấu thầu tín phiếu của NHNN

Nguồn: NHNN

Hiện nay hệ thống tài chính đang gặp một vấn đề khá lớn là thanh khoản thị trường liên ngân hàng đang dư thừa rất nhiều nhưng tín dụng ra nền kinh tế lại rất ì ạch. Tín hiệu đó cho thấy đang có sự ngắt kết nối giữa hai thị trường và điều này sẽ để lại những hệ quả đối với hệ thống tài chính: Giá tài sản tài chính sẽ tăng, tỷ giá sẽ chịu áp lực và nền kinh tế phục hồi chậm.

NHNN sẽ làm đồng thời hai nhiệm vụ một mặt hút bớt thanh khoản thị trường 2 để giảm áp lực đầu cơ tỷ giá trong ngắn hạn, mặt khác tiếp tục ban hành các chính sách giúp lãi suất thị trường 1 giảm và tín dụng khơi thông. Hành động này của NHNN có thể kéo dài đến cuối năm trước khi có những dấu hiệu mới đối với nền kinh tế.

Lý giải về xu hướng hút ròng tại phiên họp toàn thể thứ 13 của Ủy ban Kinh tế của Quốc hội ngày 27/9, Phó Thống đốc NHNN Phạm Thanh Hà cho biết mục tiêu mà Chính phủ và NHNN đặt ra là giảm lãi suất để hỗ trợ khách hàng vay, nền kinh tế.

Trong công bố mới nhất, NHNN cho biết tăng trưởng tín dụng tính đến cuối tháng 9 đạt 6,97% so với đầu năm. Diễn biến trên phần nào cho thấy hai điều:

- Chênh lệch lãi suất USD/VND thu hẹp lại là một điều tích cực nhằm giảm bớt áp lực đối với tỷ giá

- Cầu tín dụng phục hồi như kỳ vọng trong các tháng cuối năm.

Các chuyên gia VDSC cũng cho rằng cũng cần phải lưu ý tới diễn biến của đồng USD. Nếu chỉ số DXY tăng vượt ngưỡng 110, có thể dẫn đến việc NHNN phải bán bớt dự trữ ngoại hối để đối phó với việc tiền đồng mất giá mạnh hơn.

Theo investing