Theo số liệu Ngân hàng Nhà nước, tính đến cuối tháng 6, tín dụng nền kinh tế đạt gần 14,4 triệu tỷ đồng, tăng 6% so với cuối năm ngoái, hoàn thành mục tiêu của Chính phủ đề ra.

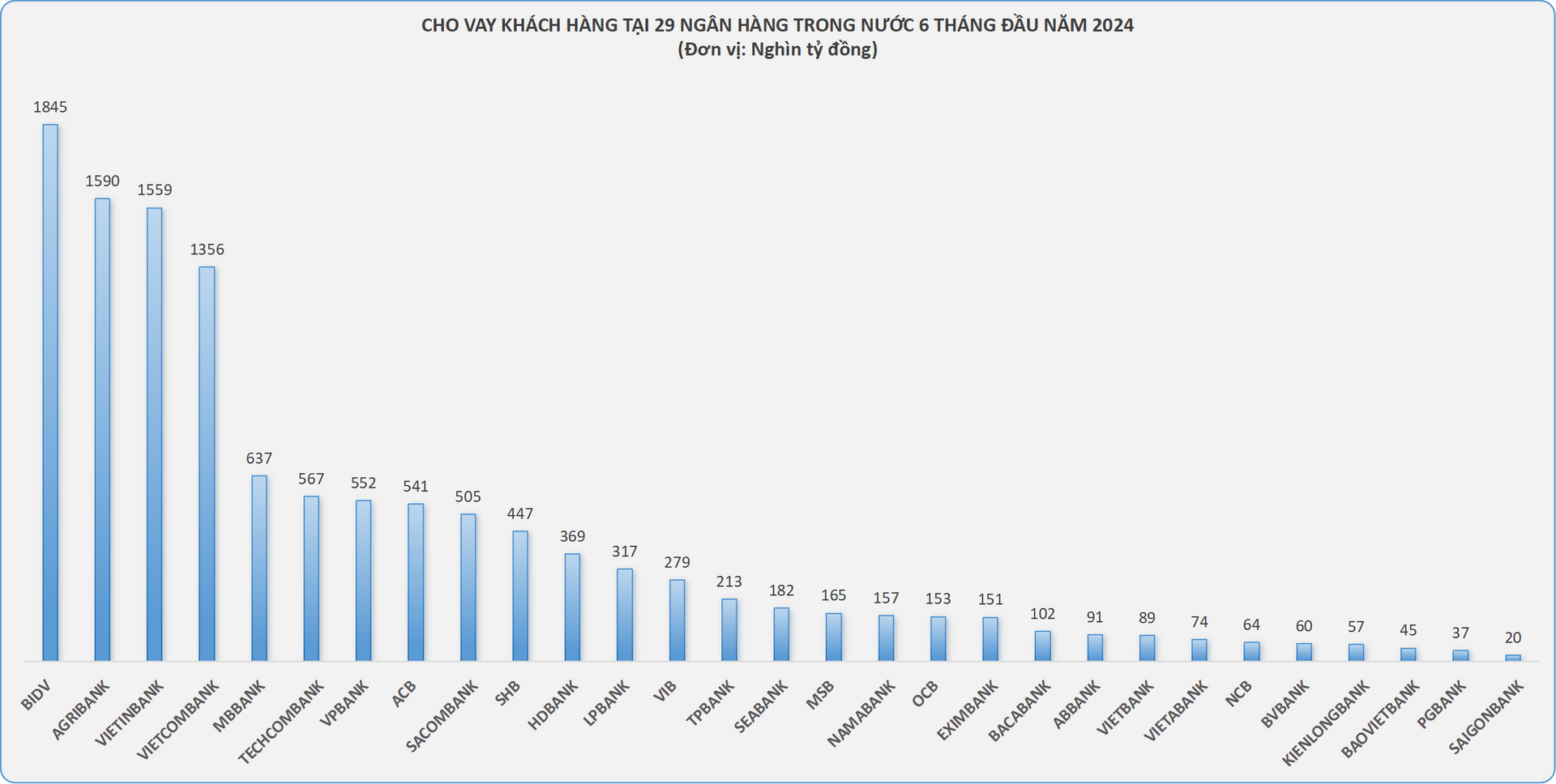

Theo thống kê báo cáo tài chính của 29 ngân hàng nửa đầu năm 2024, cho vay khách hàng đạt hơn 12,2 triệu tỷ đồng, dư nợ cho vay tăng lên hơn 7% sau 6 tháng đầu năm. Trong đó, có tới 11 nhà băng tăng trưởng ở mức hai chữ số và duy nhất một nhà băng ghi nhận tăng trưởng âm giai đoạn này.

Xét về quy mô, 4 ngân hàng thương mại quốc doanh gồm BIDV, Agribank, VietinBank, Vietcombank tiếp tục giữ vững các vị trí đầu bảng về cho vay khách hàng, bỏ xa các ngân hàng còn lại của nhóm tư nhân.

Theo đó, BIDV là quán quân về cho vay khách hàng với quy mô hơn 1,88 triệu tỷ đồng, tăng 5,9% so với cuối năm ngoái.

Vị trí á quân thuộc về Agribank với dư nợ đạt gần 1,6 triệu tỷ đồng, tăng 3% so với cuối năm ngoái. Tiếp theo là VietinBank với dư nợ đạt hơn 1,5 triệu tỷ đồng, tăng 5%.

Vietcombank chiếm vị trí thứ tư với tổng dư nợ cho vay đạt hơn 1,3 triệu tỷ đồng, tăng 8%

Ở nhóm ngân hàng tư nhân, MBBank giữ phong độ dẫn đầu với tổng dư nợ cho vay đạt gần 637.000 tỷ đồng, tăng 10% so với cuối năm ngoái. Techcombank tăng 13% lên gần 567.400 tỷ đồng. VPBank nối tiếp với dư nợ cho vay đạt 552.200 tỷ đồng, tăng 11% so với đầu năm.

Các vị trí tiếp theo gọi tên ACB là 541.000 tỷ đồng (tăng 12%), Sacombank là 505.000 tỷ đồng (tăng 7%), SHB là 447 nghìn tỷ đồng (tăng 5%).

Nguồn: BCTC các ngân hàng. Tổng hợp: N.Nga

Xét về tốc độ tăng trưởng, một số ngân hàng ghi nhận mức tăng trưởng cho vay hai con số như LPBank tăng 15%, Techcombank tăng 13%, HDBank tăng 13%, MSB tăng 13%, ACB tăng 12%, VPBank tăng 11%,…

Đáng chú ý, một ngân hàng quy mô nhỏ cũng bất ngờ đạt mức tăng trưởng cho vay tới 16% nửa đầu năm nay là NCB với số dư cho vay khách hàng đạt gần 64.200 tỷ đồng.

Ở chiều ngược lại, ABBank là ngân hàng duy nhất ghi nhận sự sụt giảm trong số dư cho vay khách hàng. Sau sáu tháng đầu năm, số dư cho vay của ABBank đã giảm xuống còn 91.000 tỷ đồng, tương ứng giảm 7% so với cuối năm trước.

Hoạt động cho vay tại các nhà băng hiện được kỳ vọng khởi sắc hơn trong nửa cuối năm khi được hỗ trợ bởi các dấu hiệu tích cực từ môi trường kinh tế vĩ mô và các chính sách mới.

Đặc biệt mới đây Ngân hàng Nhà nước (NHNN) đã ban hành Thông tư 12/2024 sửa đổi bổ sung một số nội dung của Thông tư 39/2016, quy định từ đầu tháng 7/2024, người dân khi vay ngân hàng một khoản nhỏ, có giá trị dưới 100 triệu đồng, sẽ không phải cung cấp phương án sử dụng vốn khả thi.

Thay vào đó, khách hàng chỉ cần cam kết mục đích sử dụng vốn hợp pháp và đáp ứng về khả năng trả nợ là có thể được giải ngân. Điều này góp phần mở rộng hoạt động cho vay phục vụ đời sống, kích cầu tiêu dùng, qua đó hạn chế “tín dụng đen”.

Theo cafeF