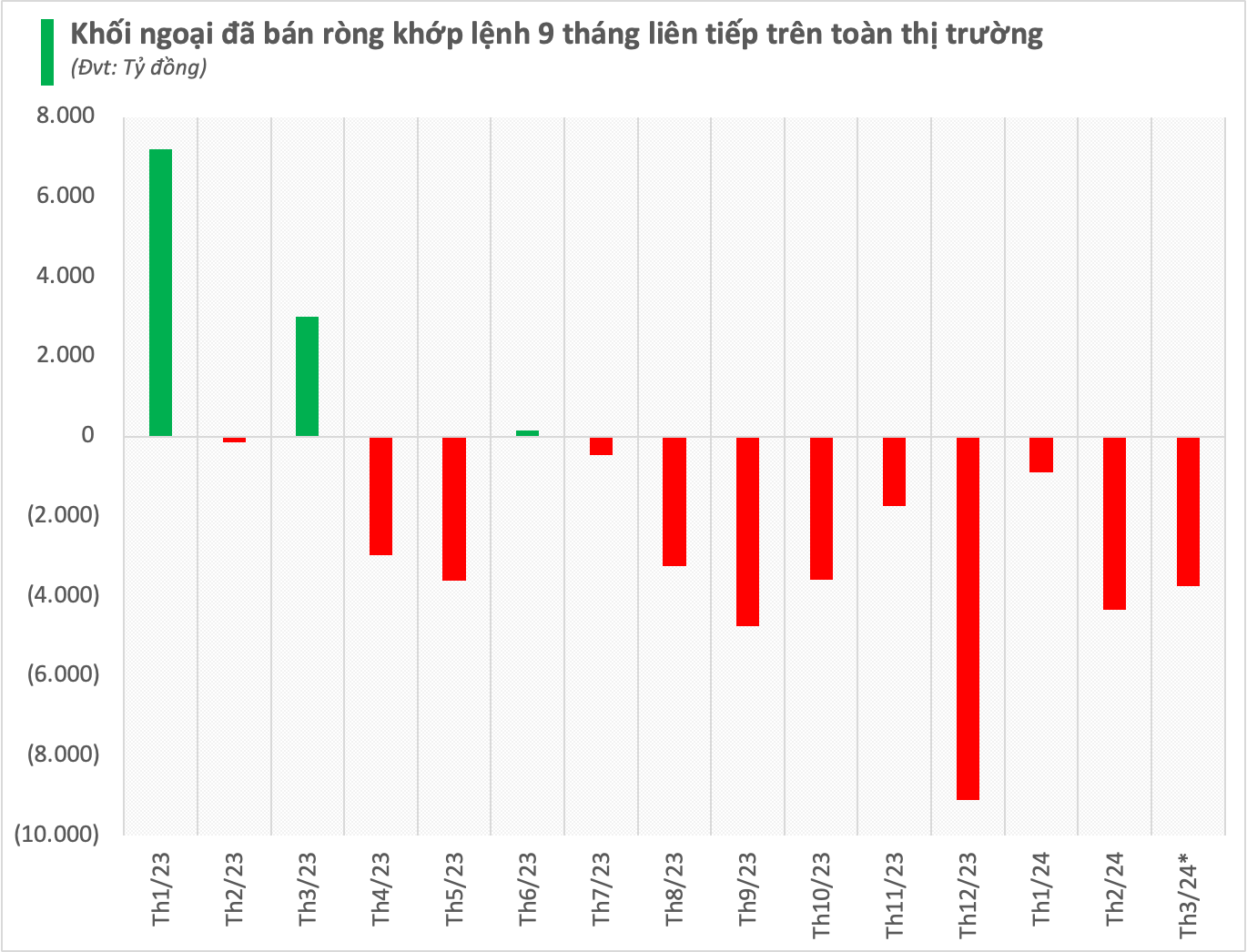

Đây cũng là tháng thứ 9 liên tiếp khối ngoại “xả hàng” khớp lệnh cổ phiếu Việt, trong đó có tới 2 mã chứng khoán bị bán ròng trên 2.500 tỷ chỉ sau chưa đầy 3 tháng đầu năm.

Nhà đầu tư nước ngoài vẫn đang miệt mài bán ròng trên thị trường chứng khoán Việt Nam, một tuần trở lại đây giá trị thậm chí lên quanh ngưỡng nghìn tỷ đồng mỗi phiên. Luỹ kế từ đầu năm 2024 tới hiện tại, giá trị bán ròng của khối ngoại đạt 4.755 tỷ.

Đáng chú ý cột mốc 9.000 tỷ đồng đã chính thức bị vượt qua nếu chỉ xét giao dịch trên kênh khớp lệnh. Đây cũng là tháng thứ 9 liên tiếp dòng vốn ngoại “xả hàng” khớp lệnh cổ phiếu Việt.

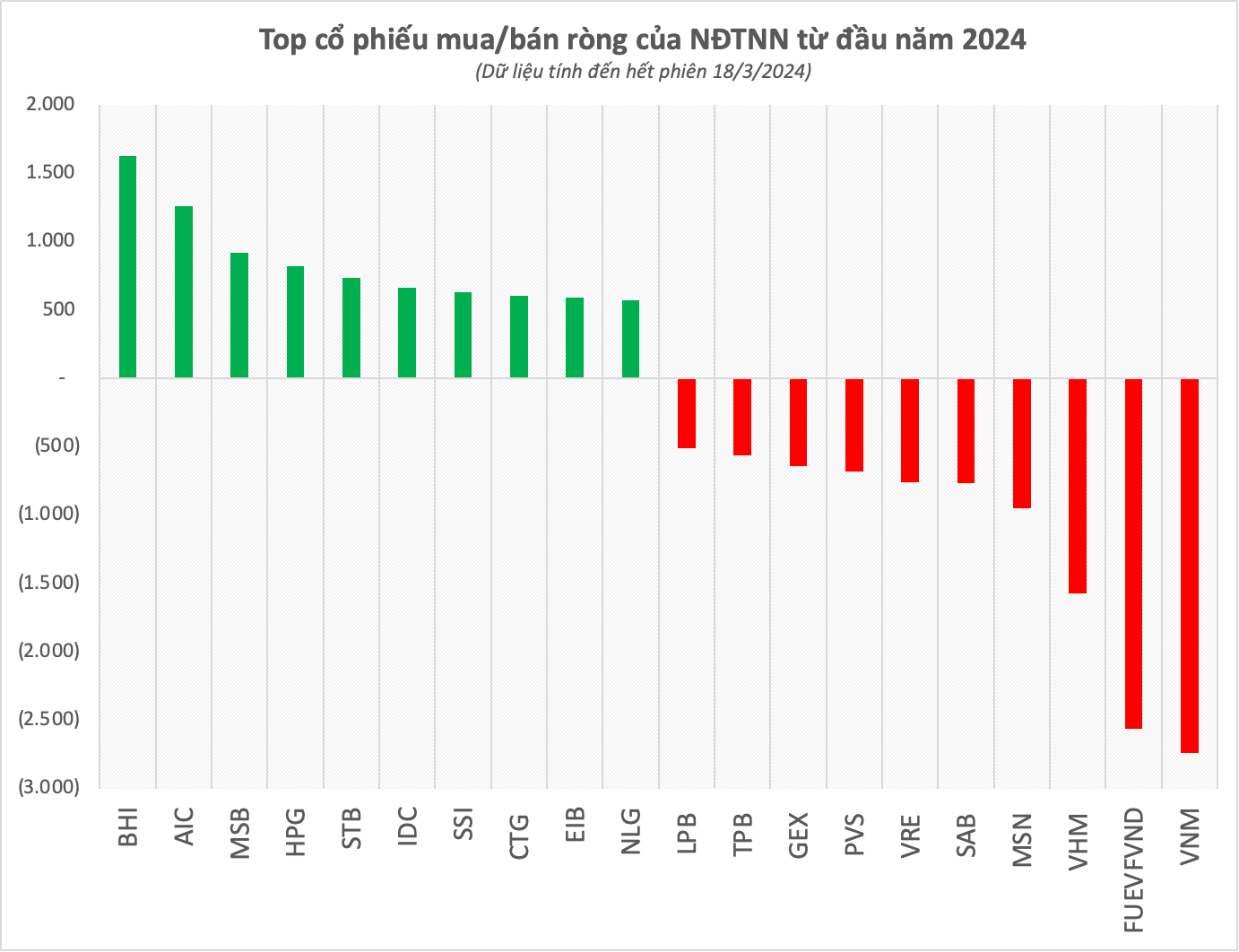

Có tới 2 mã chứng khoán bị bán ròng trên 2.500 tỷ chỉ sau chưa đầy 3 tháng đầu năm, là VNM và FUEVFVND với lần lượt 2.737 tỷ và 2.559 tỷ đồng. Trong khi phần lớn cổ phiếu VNM bị bán ròng khớp lệnh thì chứng chỉ quỹ Diamond nhà Dragon Capital bị bán ròng trên cả hai kênh.

Loạt bluechips cũng ghi nhận bán ròng mạnh gồm VHM (-1.569 tỷ), MSN (946 tỷ), SAB (-766 tỷ đồng), VRE (-757 tỷ đồng),… Hầu hết lượng bán đều thực hiện qua khớp lệnh.

Ngược lại, hai cổ phiếu được mua ròng mạnh nhất từ đầu năm đều đến từ sàn UPCoM và thông qua thoả thuận, gồm BHI với 1.638 tỷ và AIC với 1.263 tỷ đồng. Ngoài ra MSB, HPG, STB cũng được mua ròng hàng trăm tỷ đồng tại mỗi mã.

Xu thế bán ròng của nhà đầu tư ngoại vẫn chiếm lĩnh trên TTCK xuyên suốt vài năm trở lại đây, trước đó năm 2023 khối ngoại bán ròng gần 23.000 tỷ đồng. Một số nhận định cho rằng dòng vốn ngoại chỉ bán ròng cục bộ do động thái cơ cấu danh mục, không tác động quá lớn tới thị trường chung. Tuy nhiên, phải nói rằng dù chỉ chiếm hơn 10% tỷ trọng giao dịch nhưng động thái mua bán của nhà đầu tư nước ngoài vẫn tác động phần nào tới tâm lý và các quyết định của nhà đầu tư nội.

Theo đánh giá, khối ngoại bán ròng có thể xuất phát từ sự chênh lệch môi trường lãi suất, chính sách tiền tệ, tỷ giá, hoạt động cơ cấu của các quỹ ngoại hay một số yếu tố mang tính thời điểm. Áp lực bán ròng một phần còn đến từ xu hướng rút vốn đang diễn ra trên một số quỹ ETF lớn.

Điển hình là bộ đôi DCVFM VNDiamond ETF (FUEVFVND) và DCVFM VN30 ETF (E1VFVN30) của Dragon Capital bị rút ròng hơn 2.000 tỷ đồng từ đầu năm, trong đó có đóng góp của nhà đầu tư Thái Lan xả hàng. Hay quỹ ETF ngoại lâu đời bậc nhất trên TTCK Việt Nam là FTSE Vietnam ETF cũng bị rút vốn khá mạnh những tháng gần đây, giá trị rút ròng gần 23 triệu USD (560 tỷ đồng) chỉ trong chưa đầy 1 tháng tương ứng hàng trăm tỷ đồng cổ phiếu Việt Nam bị bán ra.

Ngoài ra, sau đà bứt phá của thị trường, hiện VN-Index áp sát vùng đỉnh giá 18 tháng, P/E gần 15 lần – cao đáng kể so với mức đáy quý 4 năm ngoái. Định giá thị trường không còn quá hấp dẫn phần nào cản trở dòng vốn ngoại tiếp cận. Câu chuyện nâng hạng thị trường vẫn đang dừng ở kỳ vọng, trong khi đó bối cảnh hiện tại khó có thể kỳ vọng giải ngân trên các thị trường cận biên (frontier) như chứng khoán Việt Nam.

Đặc biệt, một trong những yếu tố căn cơ khiến tiền ngoại từ chối mua cổ phiếu Việt đến từ sự chênh lệch về tỷ trọng giữa các nhóm ngành trên sàn khi vốn hoá tập trung tại nhóm ngành tài chính và bất động sản. Trong khi đó, các lĩnh vực hấp dẫn nhà đầu tư nước ngoài như sản xuất, công nghiệp, công nghệ, y tế, chăm sóc sức khoẻ,… lại không có nhiều cổ phiếu trên sàn chứng khoán và tỷ trọng cũng rất hạn chế.

Dù vậy, nội tại nền kinh tế Việt Nam được đánh giá khả quan, những điểm sáng của Việt Nam thể hiện sự tăng trưởng kinh tế và môi trường chính trị xã hội ổn định mở ra triển vọng tích cực cho thị trường chứng khoán Việt Nam. Theo ông Nguyễn Anh Khoa – Trưởng phòng Phân tích và Nghiên cứu Chứng khoán Agriseco, việc dự báo thời điểm khối ngoại dừng bán không đem lại nhiều ý nghĩa khi mà TTCK kể từ thời điểm cuối năm 2023 cho đến nay vẫn tiếp tục ghi nhận diễn biến khởi sắc mặc dù các NĐTNN đẩy mạnh đà bán ròng với quy mô lớn.

Nhìn trong giai đoạn gần, thông tin mang tính lan tỏa cao chính là câu chuyện nâng hạng thị trường. Tại hội nghị triển khai nhiệm vụ thị trường chứng khoán năm 2024, Thủ tướng Phạm Minh Chính đã chỉ đạo các bộ ngành cần quyết liệt đẩy mạnh các giải pháp để Việt Nam nâng hạng thị trường từ cận biên lên mới nổi vào năm 2025.

Theo tính toán của Ngân hàng Thế giới, nếu được nâng hạng lên thị trường mới nổi, chứng khoán Việt Nam có thể thu hút 25 tỉ USD vốn đầu tư gián tiếp từ các nhà đầu tư quốc tế đổ vào cho tới năm 2030.

Cùng với việc nâng hạng, hệ thống KRX mới đang được thử nghiệm cũng đem lại nhiều kỳ vọng cho nhà đầu tư. Hệ thống sẽ góp phần đáp ứng nhu cầu về giao dịch quy mô lớn, gia tăng thêm sản phẩm về phái sinh, từ đó hỗ trợ quá trình nâng hạng; tạo sự yên tâm cho các nhà đầu tư nước ngoài và cá nhân khi giao dịch, tránh tình trạng nghẽn lệnh như trong quá khứ. Điều này sẽ tác động đến thanh khoản của thị trường, thanh khoản của cổ phiếu vốn hóa lớn khi các quỹ đầu tư nước ngoài giao dịch nhiều hơn.

Theo cafeF