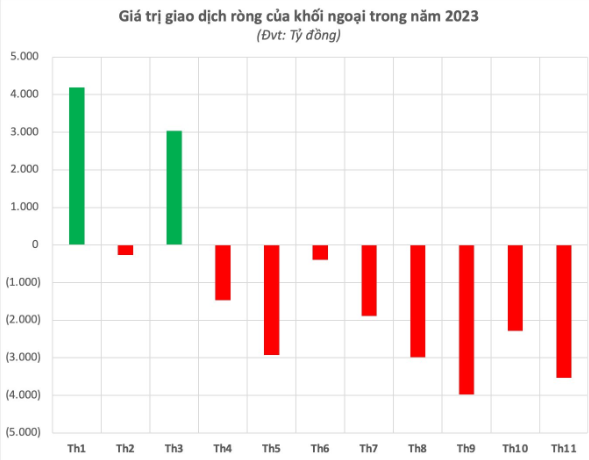

Theo thống kê, khối ngoại đã bán ròng xuyên suốt 8 tháng gần nhất, riêng trong tháng 11, nhà đầu tư nước ngoài bán ròng hơn 3.500 tỷ đồng trên toàn thị trường. Luỹ kế 11 tháng đầu năm 2023, giá trị bán ròng đạt xấp xỉ 12.500 tỷ đồng trong đó giá trị bán ròng trên sàn HoSE ghi nhận xấp xỉ 14.900 tỷ đồng.

Trước đó trong năm 2022, khối ngoại đã trở lại mua ròng gần 26.700 tỷ trên HOSE, trở thành một trong những động lực mạnh mẽ nhất thúc đẩy VN-Index đi lên. Tuy nhiên bước sang 2023, đà bán liên tục của nhà đầu tư nước ngoài khiến thị trường mất đi lực đỡ quan trọng. Ngay cả trong những nhịp điều chỉnh mạnh, sức mua của nhà đầu tư ngoại tương đối yếu ớt và nhanh chóng quay trở lại bán ròng ngay khi thị trường có dấu hiệu hồi phục.

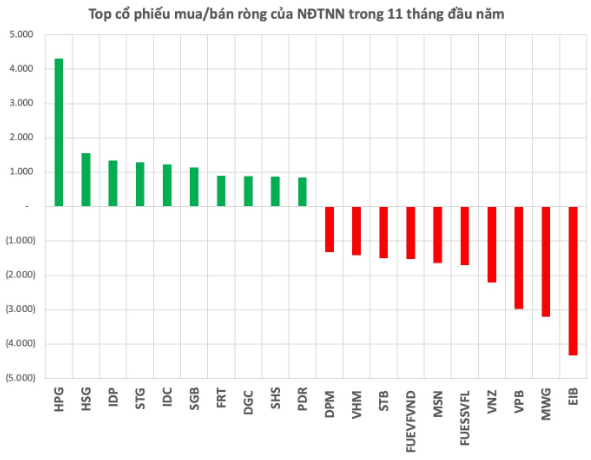

Danh sách cổ phiếu bị bán ròng mạnh nhất sau 11 tháng gồm EIB (HM:EIB) (-4.323 tỷ), MWG (HM:MWG) (-3.200 tỷ), VPB (HM:VPB) (-2.203 tỷ đồng), VNZ (-2.203 tỷ)… Đây chủ yếu là hoạt động thoái vốn của những tổ chức ngoại là cổ đông lớn/cổ đông chiến lược tại doanh nghiệp. Như EIB là hoạt động thoái vốn từ Sumitomo Mitsui Banking Corporation (SMBC) – cổ đông chiến lược từ năm 2007; MWG với một phần áp lực bán ra từ các nhóm quỹ như Dragon Capital, Arisaig Partners hay VNZ với việc VNG Limited – tổ chức có liên quan tới người sáng lập VNG Lê Hồng Minh thoái vốn.

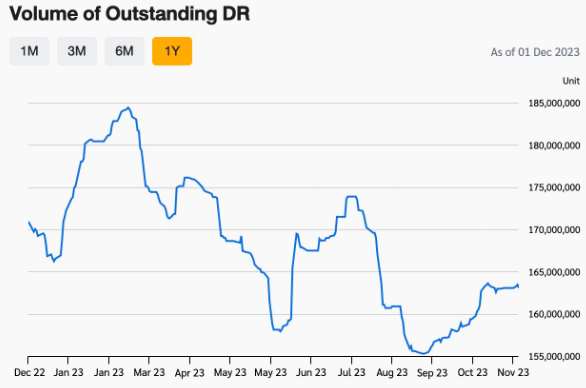

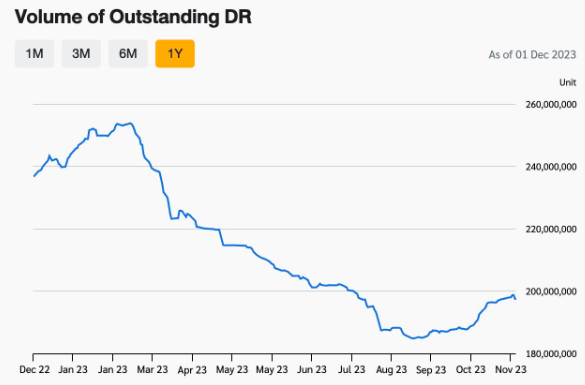

Bên cạnh đó, áp lực bán ròng một phần đến từ xu hướng rút vốn trên một số quỹ ETF lớn. Điển hình là bộ đôi DCVFM VNDiamond ETF (FUEVFVND) và DCVFM VN30 ETF (E1VFVN30) của Dragon Capital đều bị nhà đầu tư Thái Lan bán ròng mạnh thông qua chứng chỉ quỹ (DR) trong năm 2023. Tính đến cuối tháng 11, lượng chứng chỉ quỹ FUEVFVND của các nhà đầu tư Thái Lan đã giảm khoảng 21,4 triệu đơn vị so với đỉnh điểm hồi giữa tháng 2. Tương tự, nhà đầu tư Thái Lan đã bán ròng hơn 56 triệu chứng chỉ quỹ E1VFVN30 từ đầu năm 2023.

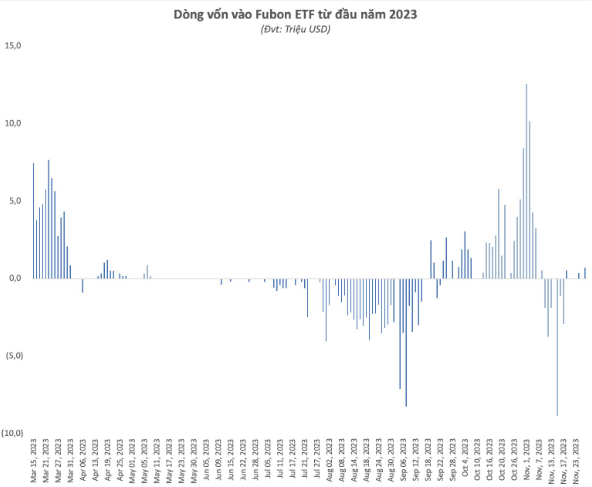

Chiều ngược lại, Fubon ETF bất ngờ trở lại hút ròng từ giữa tháng 9/2023, sau 4 tháng trước đó liên tục rút ròng. Tuy nhiên đà giải ngân chỉ kéo dài không đầy hai tháng, con số vẫn còn khá khiêm tốn và còn quá sớm để khẳng định về một sự trở lại mạnh mẽ. Thậm chí quỹ đã nhanh chóng trở lại rút ròng trong đầu tháng 11.

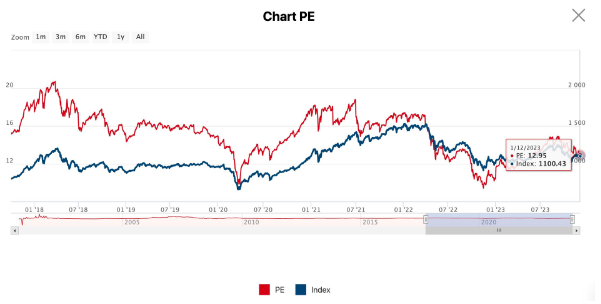

Tuy chỉ chiếm chưa tới 10% giá trị giao dịch toàn thị trường song động thái bán ròng liên tục của khối ngoại vẫn có những tác động tương đối tới tâm lý chung của nhà đầu tư. Định giá chưa thực sự hấp dẫn là một trong những nguyên nhân khiến khối ngoại chưa quay trở lại thị trường một cách mạnh mẽ.

Sau mùa BCTC với kết quả lợi nhuận chưa hoàn toàn hồi phục, P/E của VN-Index ghi nhận gần 13 lần. Con số này cao hơn nhiều so với thời điểm thị trường giảm về mức đáy hồi cuối năm ngoái (P/E khoảng 9,x lần). Vì thế, rất khó kỳ vọng vào một đợt mua ròng dồn dập của khối ngoại như năm trước.

Thêm vào đó, thị trường trước khi điều chỉnh đã có một khoảng thời gian đi lên kéo dài nhiều tháng. Rất nhiều cổ phiếu đã tăng hàng chục phần trăm. Do đó, áp lực chốt lời mạnh là khó tránh khỏi. Mức chiết khấu trên nhiều cổ phiếu có thể cũng chưa đủ hấp dẫn đối với khối ngoại.

Ngoài ra, khối ngoại bán cổ phiếu có thể xuất phát từ những lo ngại về sự ảnh hưởng của các sự kiện quốc tế như chính sách của Fed, biến động của lãi suất, tỷ giá leo thang, giá dầu….

Việt Nam đi ngược thế giới trong điều hành lãi suất có thể khiến dòng vốn đầu tư nước ngoài trở nên thận trọng hơn. Áp lực rút vốn được dự báo sẽ mạnh hơn trên các thị trường cận biên (frontier) như chứng khoán Việt Nam và khó có thể kỳ vọng các quỹ cận biên giải ngân thêm vào trong giai đoạn hiện nay.

Xét về yếu tố dài hạn, dòng vốn ngoại vào thị trường chứng khoán trong suốt nhiều năm qua vẫn chưa có sự ổn định, một phần nguyên nhân xuất phát từ nội tại. Cơ cấu thị trường Việt Nam hiện vẫn ghi nhận tỷ trọng nghiêng hẳn về nhóm tài chính (ngân hàng, chứng khoán, bảo hiểm) và bất động sản, trong khi các lĩnh vực công nghệ, dược phẩm, sản xuất, dịch vụ,… lại hiện diện tương đối ít, không có nhiều cái tên tiêu biểu. Hàng hoá trên thị trường thiếu hụt khiến nhà đầu tư nước ngoài không có nhiều lựa chọn.

Tuy nhiên, tiềm năng tăng trưởng của các doanh nghiệp niêm yết trên nền tảng vĩ mô ổn định được kỳ vọng sẽ dần cải thiện sức hấp dẫn của chứng khoán Việt Nam trong mắt nhà đầu tư nước ngoài. Thêm nữa, triển vọng nâng hạng ngày càng rõ ràng với nỗ lực của cơ quan quản lý và các thành viên thị trường được kỳ vọng sẽ góp phần thu hút khối ngoại trong tương lai.

Theo investing