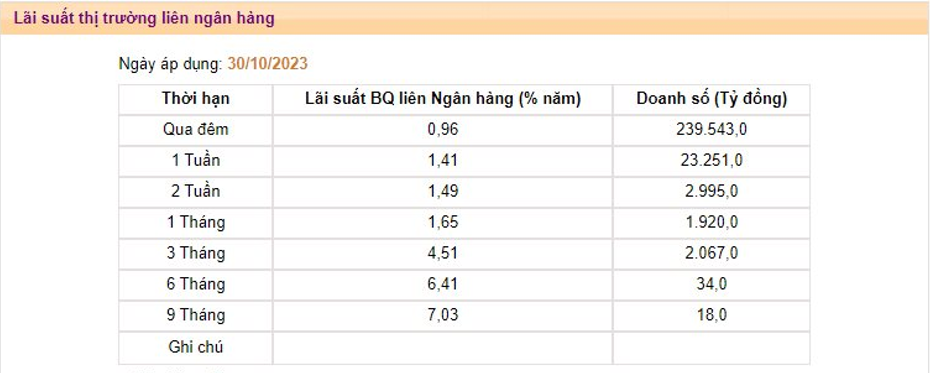

Theo số liệu mới nhất được NHNN công bố, lãi suất VND (HM:VND) bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính chiếm khoảng 90% giá trị giao dịch) trong phiên 30/10 đã giảm về còn 0,96% từ mức 1,37% ghi nhận vào cuối tuần trước. Đây là phiên giảm thứ tư liên tiếp của lãi suất qua đêm, sau khi tăng mạnh lên 2,82% trong phiên 24/10. Cùng với kỳ hạn qua đêm, lãi suất các kỳ hạn chủ chốt như 1 tuần, 2 tuần và 1 tháng cũng đều giảm mạnh.

Trong bối cảnh lãi suất liên ngân hàng liên tục giảm sâu, lượng tín phiếu phát hành của NHNN đã tăng lên 20.000 tỷ trong phiên 30/10 – mức cao nhất trong nửa tháng qua. Đồng thời, lãi suất trúng thầu tín phiếu cũng tăng trở lại mức 1,5% – cao nhất từ đầu chu kỳ.

Đến phiên 31/10, nhà điều hành tiếp tục chào thầu thành công 11.950 tỷ đồng tín phiếu cho 4 thành viên thị trường với lãi suất duy trì ở mức 1,5%.

Như vậy, NHNN đã có 3 phiên hút ròng liên tiếp trên thị trường mở, sau 6 phiên bơm ròng trước đó. Tổng cộng 3 phiên giao dịch vừa qua, Nhà điều hành đã phát hành mới 46.950 tỷ đồng tín phiếu trong khi chỉ có 20.700 tỷ đồng đáo hạn.

Tính chung, NHNN đã hút ròng ra khỏi hệ thống 26.250 tỷ đồng. Đồng thời lượng tín phiếu lưu hành cũng tăng lên mức 204.800 tỷ, tương ứng với lượng tiền được NHNN hút về từ đầu chu kỳ.

Trong bối cảnh cuộc họp chính tháng 11 của Fed đang tới gần (31/10 – 1/11) và NHTW Mỹ vẫn để ngỏ khả năng tăng lãi suất thêm một lần nữa, giới phân tích cho rằng NHNN sẽ tiếp tục phát hành thêm tín phiếu mới thay thế lượng tín phiếu cũ đáo hạn nhằm kiểm soát mặt bằng lãi suất liên ngân hàng, duy trì chênh lệch lãi suất USD/VND trong “vùng an toàn”. Ngoài ra, cũng không loại trừ khả năng NHNN có thể phải sử dụng thêm các công cụ điều hành khác để ổn định tỷ giá nếu đồng bạc xanh tiếp tục leo thang trên thị trường quốc tế.

Trước đó, NHNN mở lại kênh phát hành tín phiếu 28 ngày nhằm hút bớt lượng tiền VND dư thừa trên thị trường liên ngân hàng, thu hẹp chênh lệch lãi suất giữa USD và VND, qua đó gián tiếp giảm áp lực lên tỷ giá.

Sau hơn 1 tháng áp dụng phương án này, dù lãi suất VND liên ngân hàng đã cao hơn khá nhiều so vùng thấp lịch sử nhưng tỷ giá USD/VND vẫn tiếp tục xu hướng tăng, với giá bán tại Vietcombank (HM:VCB) – ngân hàng có quy mô giao dịch ngoại tệ lớn nhất hệ thống – hiện đang được niêm yết ở mức 24.730 VND/USD, tăng khoảng 4,2% từ đầu năm và tăng 1,1% so với cuối tháng 9.

Hoạt động phát hành tín phiếu cùng với kỳ vọng tăng trưởng tín dụng tăng tốc cuối năm có thể sẽ giúp cho chênh lệch lãi suất VNĐ và USD thu hẹp hơn. Cùng với việc tỷ giá đã tăng mạnh kể từ đầu năm, nhóm phân tích không kỳ vọng các hoạt động kinh doanh chênh lệch lãi suất tạo thêm áp lực lên tỷ giá.

Tuy nhiên, rủi ro đối với dự báo là đồng USD tăng vượt ngưỡng 110, dẫn đến việc NHNN phải bán bớt dự trữ ngoại hối để đối phó với việc tiền đồng mất giá mạnh hơn. “Trong kịch bản tiêu cực nhất, chỉ số Đô la Mỹ tăng vượt 110, NHNN có thể sẽ phải can thiệp bằng bán ngoại hối kết hợp hút ròng trên kênh tín phiếu, điều này có thể làm trầm trọng thêm tâm lý đầu tư do lo ngại về sự thay đổi sâu sắc hơn trong điều hành chính sách tiền tệ”, VDSC nhân định.

Theo investing